Блог им. zzznth |БСПб: пара заметок о МСФО за 9м24

- 25 ноября 2024, 15:58

- |

Напомню, что во втором квартале была реструктуризация долгов Роснано, в связи с чем результаты были слабее. Ключевые выводы остаются без изменений:

основной бизнес банка чувствует себя отлично. Процентные доходы растут, комиссионные тоже растут. Рост пусть и не быстрый, зато стабильный. Как уже неоднократно подчеркивалось, Банк — один из бенефициаров высокой ключевой ставки. Консолидированная выручка +6% к прошлому кварталу.

Напомню, что 4й квартал (благодаря декабрю) у банков традиционно очень сильный. Конкретно в 24-м году стоит отметить, что в связи с налоговым повышением в 25-м, многие компании могут захотеть «провести» различные расчеты заранее. Те же годовые премии сотрудникам. Так, дополнительная монетка в копилку поводов ожидать более успешный декабрь. Ранее в этом году банк зарабатывал порядка 13 млрд ЧП в квартал (второй квартал с учетом роснано — поменьше); с учетом ударного 4-го квартала, как раз выйдет на мой давний прогноз по 55 млрд ЧП за год. По РСБУ чистая прибыль чуть больше, там может и к 60 млрд приблизиться…

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. zzznth |Про Ренессанс Страхование

- 20 ноября 2024, 15:07

- |

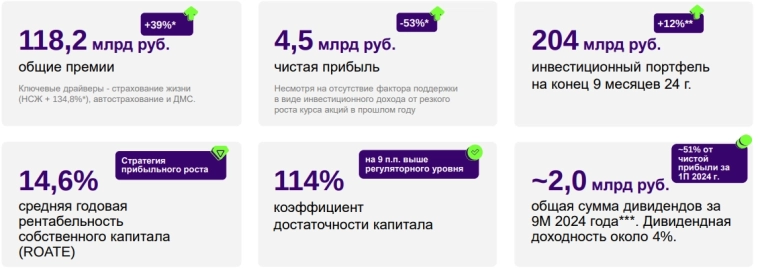

Как видим, наблюдается очень солидный рост премий (44.8 млрд за квартал). Инвестиционный портфель, несмотря на просадку рынка прибавил 10 млрд.

Чистая прибыль всего 0.7 млрд, полагаю, во многом как раз из-за просадки стоимости активов. Коэффициент достаточности капитала упал, но компания заявляет, что это разовый фактор и вскоре она восстановится.

Про инвестиционный портфель стоит написать подробнее. Вообще, сегмент страхования жизни устроен таким образом, что маржа компании идет за счет управлением этим инвестиционным портфелем. Вообще, стоит послушать их выступление на той же конфе СЛ.

( Читать дальше )

Блог им. zzznth |Новабев Групп. Остались ли перспективы?

- 18 октября 2024, 17:00

- |

Я никогда не покупаю акцию, если не смогу объяснить на клочке бумаги почему я это сделал

© Вроде как У. Баффет

Давным-давно, я объяснял чем крута (тогда еще) Белуга примерно так: есть крутой синергирующий саб-бизнес, который растет двузначными темпами, что вскоре станет видно и на результатах компании.

Как бы я охарактеризовал привлекательность Новабев Групп сейчас? Опять же, достаточно клочка бумажки.

- Объем продаж за первый квартал по сравнению с аналогичным периодом 2023-го увеличился на 36,2% (рост трафика +13,9%; среднего чека +19,6%)

- За первое полугодия: объем продаж увеличился на 32,5%, трафик вырос на 10,7%, средний чек — на 19,6%.

- За 9 месяцев: объем продаж увеличился на 29,2%. Трафик вырос на 10,4%, средний чек на 17%.

количество магазинов сейчас на 20% больше, чем в аналогичном периоде прошлого года

Выводы безрадостные: пока по статистике за три квартала имеем, что органичный рост за каждый квартал хуже предыдущего.( Читать дальше )

Блог им. zzznth |Интер РАО: полугодовой апдейт

- 14 августа 2024, 16:16

- |

Основные финансовые метрики таковы:

В принципе, все в пределах ожиданий. Разве что снижение подушки кеша (сравнимой с капитализацией компании) происходит быстрее прогнозируемого. Будем разбираться.

Напомню, что ИРАО — это комплексный игрок на рынке энергетики, обладающий внушительным запасом кеша.

Вначале обсудим собственно бизнес компании, а потом перейдем к обсуждению денежной подушки.Динамика ключевых сегментов такова.

( Читать дальше )

Блог им. zzznth |ЮГК: вопросов больше чем ответов

- 30 июля 2024, 15:05

- |

Нет, я конечно приветствую оперативность в публикации, но хотелось бы и последовательность во всем видеть… По консолидированным результатам полная тишина. Можно же было хотя бы на уровне производственного отчета ясность внести...

Как я уже писал, отчет РСБУ тут дает больше вопросов нежели ответов… Процитирую:

Выручка почти не изменилась (притом что РСБУ неплохо отражает бизнес компании, по крайней мере Уральского хаба). Просто напомню как выглядел график рублезолота. Сейчас цена ~7000р/г.

( Читать дальше )

Блог им. zzznth |БСПб: новый байбек

- 25 июля 2024, 16:56

- |

Вчера вышла новость о включении пункта про байбек в повестку сегодняшнего собрания СД. Сегодня же байбек утвердили. Параметры довольно внушительные: можно выкупить до 20 млн акций (это примерно 5%, при этом фрифлоат ~18%) за полгода (с 29 июля по 29 января). Впрочем, прошлый байбек (закончился в ноябре 23-го) предполагал выкуп до 20 млн акций за год. По факту выкупили 13.65 млн. Сколько выкупят в этот раз можно лишь гадать. Прочих подробностей на данный момент нет.

У Банка СПб рекордный запас по прочности (достаточности капитала). Хватит и на байбек и на выплату дивидендов. Банк объявил, что отсечка на ВОСА по решению о полугодовых дивов будет 8 августа. Размер пока и дату отсечки пока не сказали. Напомню старый пост о том как надо читать новую дивполитику банка

Читать это надо так: как и раньше основой для выплаты служит ЧП по МСФО. Оговорка про РСБУ тут исключительно для формального основания выплат. Пэйаут напрямую зависит от достаточности капитала (сейчас банк один из лидеров отрасли).

( Читать дальше )

Блог им. zzznth |БСПб: РСБУ 1П24

- 12 июля 2024, 12:48

- |

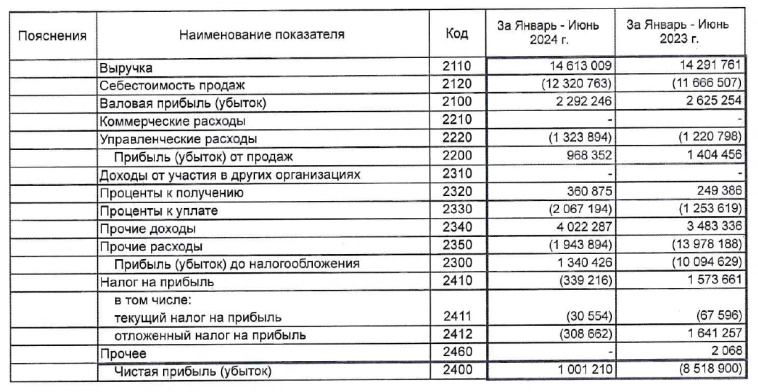

Банк Санкт-Петербург выкатил отчетность по РСБУ за первую половину года.

Горе-аналитики. умеющие только смотреть на чистую прибыль, уже успели посыпать голову пеплом: мол как же так, прибыль снизилась! Ужас! Штош, посмотрим подробнее.

I) Начнем с ремарки банка:

• Расходы на резервы по кредитам за 1П 2024 составили 2.3 млрд рублей. Показатель Стоимость риска (CoR) за 1П 2024 составил 0.7% и находится в пределах прогнозных значений, ранее озвученных Банком (около 1%).

Рост данного показателя до 1.1% во 2К 2024 года связан с погашением с дисконтом крупного корпоративного кредита. В отчетности по РСБУ данная операция отражена как уменьшение чистого процентного дохода. В соответствии с МСФО и в рамках настоящего пресс-релиза данные расходы включены в стоимость риска.

Полагаю, речь идет о кредите РосНано (в постчубайскую эпоху у них кажись не веселые времена).

II) Про торговые доходы уже отмечал, что они во-первых крайне волатильны, во-вторых, текущие значения скорее ниже скорректированных на рост капитала исторических средних. Ну, это нормально, так бывает.

( Читать дальше )

Блог им. zzznth |БСПб: 23 млрд прибыли за 5 месяцев

- 24 июня 2024, 17:12

- |

Согласно вышедшей отчетности по 101-й форме банк заработал 23 млрд прибыли за первые 5 месяцев этого года (в том числе 4.6 млрд в мае). В прошлом мини-обзоре, я писал, что прогнозная годовая прибыль составит 55 млрд. Пока все по плану.

P.S. В кулуарах прошедшей конференции объяснял на пальцах почему банковский сектор нынче недооценен.

Итак, собственный капитал банка — это «тело» с помощью которого он зарабатывает. Оно же лимитирует потенциальную верхнюю границу объемов выдачи кредитов и получения депозитов.

Множество факторов, в т.ч. например обновленный прогноз ЦБ или же сохранение высокой маржи на увеличении КС — свидетельствуют о том, что дела у банковского сектора как минимум неплохи. Далее, давайте подумаем, что вообще означает тот факт что дела в секторе неплохи? В частности, это означает, что предложение депозитов велико и/или спрос на кредиты высок. Таким образом, банки могут принимать депозиты по относительно низкой ставке и/или выдавать кредиты по высокой.

( Читать дальше )

Блог им. zzznth |Аэрофлот: состояние больного стабилизировалось

- 30 мая 2024, 16:31

- |

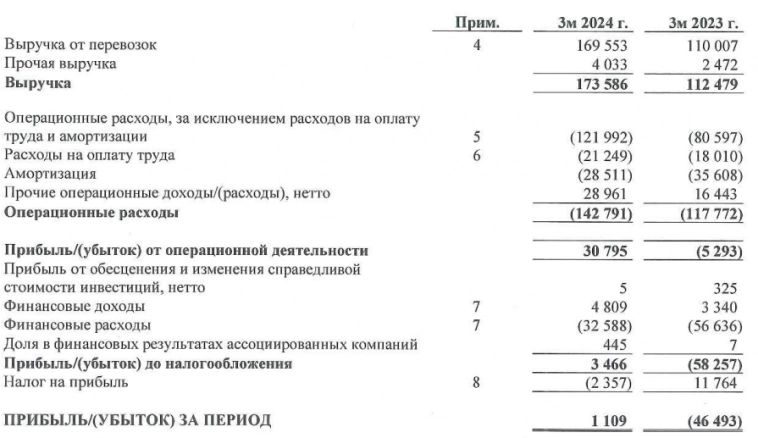

*неплохой в том смысле который отражен в заголовке :) Но нельзя не отметить, что ситуация с момента прошлого разбора улучшилась.

Что следует отметить? На удивление, лизинговые платежи (проценты по аренде) даже чуть снизились. Мне пока не очень понятно почему это произошло. Возможно, в льготных договорах был «зашит» какой-то дисконт. При 9.5 млрд платежах арендных процентов и долге по аренде в 646 млрд (!) ставка что-то около 5.9%. Тут просто надо помнить, что прям долго это продолжаться не сможет.

( Читать дальше )

Блог им. zzznth |ИРАО: производственные результаты прибылям не помеха

- 30 мая 2024, 12:37

- |

Как видим, операционная прибыль и ебитда слегка скорректировались. Но это не важно. Важнее другое: как я недавно отмечал: ИРАО — один из наиболее очевидных бенефициаров высокой ставки

С учетом нынешней ставки, можно ожидать порядка 18 млрд проц доходов только за первый квартал! Если ставка не будет снижаться крайне быстро, а ЦБ в принципе об этом говорит, то компания будет получать повышенные процентные доходы даже не смотря на огромный капекс в 24-м году. Да и операционную прибыльность никто еще не отменял.

По итогу, процентные доходы оказались еще выше (я всегда стараюсь давать консервативный прогноз)!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс